Разбор полетов. Размещение облигаций: ХК Новотранс [апрель 2025]

Константин Новик, Тихие деньгиКомпания готовит книгу по облигациям серии 001Р-06 объемом 5 млрд руб. сроком 3,5 года с амортизацией и фиксированным ежемесячным купоном. Книга 9 апреля. Немного цифр из отчетности и оценка выпуска далее.

Изображение сгенерировала нейросеть Kandinsky.

Вся представленная информация – личное мнение автора, не является индивидуальной инвестиционной рекомендацией, побуждением к покупке или продаже финансовых инструментов, заключению договоров. Выбор объектов инвестирования должен отвечать персональным предпочтениям и возможности принимать различные риски.

Эмитент: ХК Новотранс

Транспортный холдинг, работает в сегменте железнодорожных перевозок, включает вагоноремонтные мощности и терминал в морском порту Усть-Луга. Отчетность включает 15 компаний. Перевозка грузов и ремонт подвижного состава генерируют 81,9% выручки, растет доля перевалки. Локальные перевозки составляют 82,9%. Основной бенефициар группы: Константин Гончаров.

Отдельные цифры из консолидированной отчетности за 2024 год в сравнении с 2023 годом и рейтингового отчета Эксперт РА:

-

Динамика себестоимости в 2 раза обгоняет выручку: +25,2% в сравнении с +12,4%.

-

Росли быстрее выручки коммерческие и административные расходы: +19,9%.

-

Увеличились на 19,3% финансовые расходы при слабом изменении долга, компания капитализирует часть процентов. Параллельно увеличились финансовые доходы. Облигации занимают 88,2% в структуре фондирования, старые выпуски с купонами 9,15-14,25% годовых.

-

Чистая прибыль сократилась на 14,5%, сказались рост себестоимости, коммерческих и административных расходов. Пример, когда рост ставок повлиял на финансовый результат меньше в сравнении с инфляцией.

-

Слабо выросла EBITDA: +7,6%. Снизилась с 50,1% до 48% рентабельность по EBITDA. Остается низкой долговая нагрузка, отоншение чистый долг/EBITDA: 1,7. Оценка коэффициента покрытия процентов: 6,1, если добавить капитализированную часть и не учитывать финансовые доходы. Компания заплатила 3,5 млрд руб. дивидендов в 2024 году.

Кредитные рейтинги: ruAA- от Эксперт РА со стабильным прогнозом и AA-.ru от НКР с позитивным прогнозом.

Облигации на бирже: ХК Новотранс

На бирже торгуются 4 выпуска на 48,1 млрд руб.: классические облигации с фиксированными купонами и амортизацией.

Облигации на МосБирже: ХК Новотранс.

Мало амотизаций и погашений в 2025 году. Максимальный объем выплат пройдет в 2026 году: 27 млрд руб. Новый выпуск добавляет 5 млрд руб. в 2028 году.

График погашения облигационного долга с учетом нового выпуска.

Оценка выпуска: ХК Новотранс

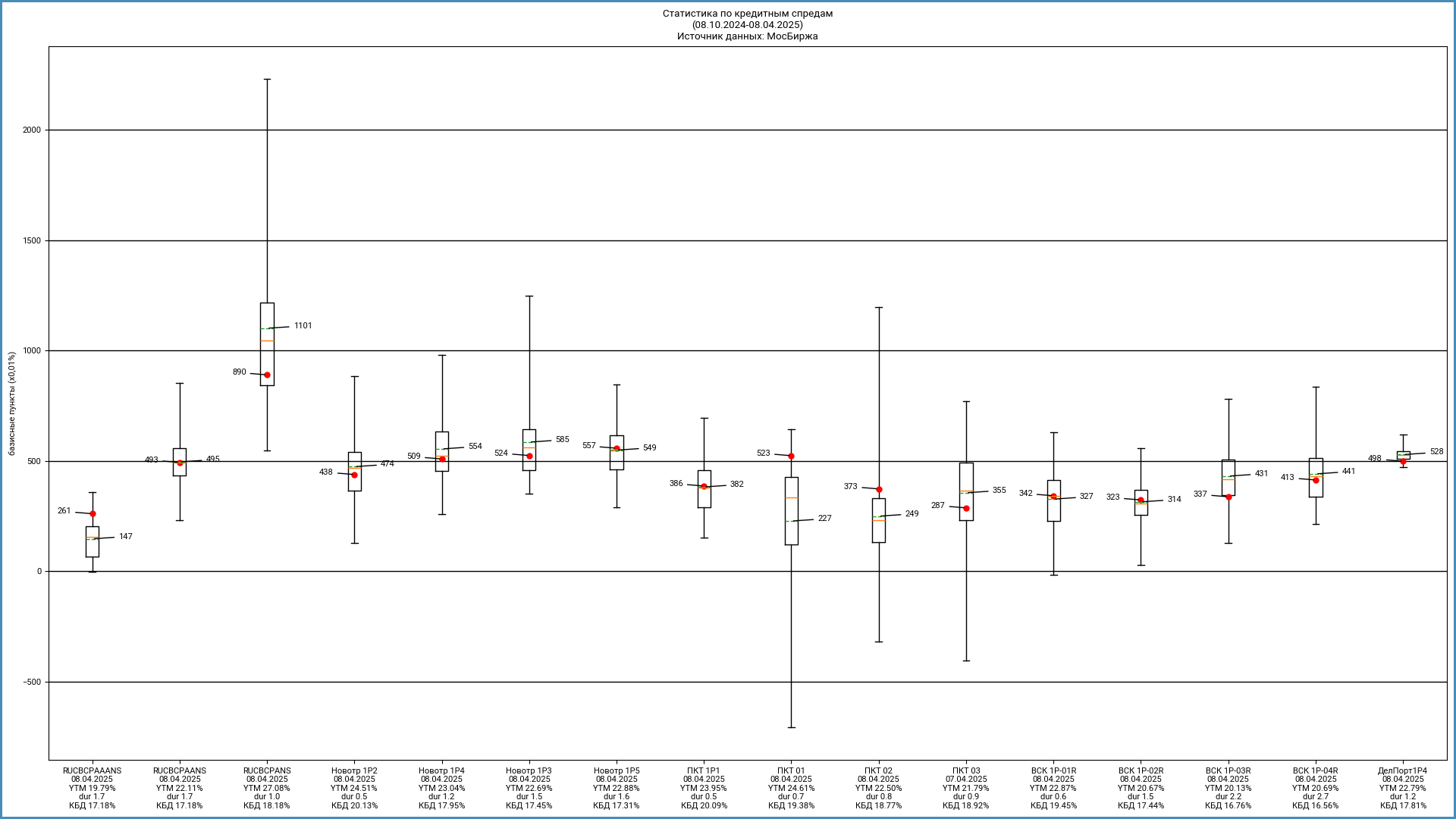

Средний кредитный спред по старым выпускам ХК Новотранс: 507 бп по итогам торгов 8 апреля и 541 бп средний за 6 месяцев, между спредами рейтинговых групп AA и AA-.

Добавил для сравнения облигации компаний:

-

Первый контейнерный терминал, ПКТ, ruAA- от Эксперт РА, AA(RU) от АКРА.

-

Восточная Стивидорная Компания, ВСК, ruAA- от Эксперт РА, AA(RU) от АКРА.

-

ДелоПортс, ruAA- от Эксперт РА и AA.ru от НКР.

ХК Новотранс шире ПКТ и ВСК, близко к уровням свежего выпуска ДелоПортс.

Итоги

Соберут заявки по облигациям серии 001Р-06 на 5 млрд руб. сроком 3,5 года с амортизацией и фиксированным ежемесячным купоном 9 апреля. Техническое размещение 11 апреля. Информация по данным bonds.finam.ru.

Начальный ориентир купона: 18,75% годовых, что соответствует доходности к погашению 20,45% годовых, дюрации 2,4 года и спреду 377 бп к кривой ОФЗ. Уровень рейтинговой группы AA+, уже спредов по старым выпускам компании, близко к ПКТ и ВСК. Агрессивная оценка без учета премии к рынку. Понимаю дискуссию относительно меньшего спреда за длину, но настороженно отношусь к выпускам, где надо себя уговаривать. Посмотрим на итоги сбора заявок.

Сделал оценку спредов для разного уровня купона. Потребуется корректировка на уровень кривой ОФЗ в дату размещения.

Оценка спреда для разных значений купона.

Не допускается полная или частичная перепечатка без согласия автора.

Сокращения и определения:

-

LTM – last twelve months, расчет за 12 месяцев.

-

Индикатор RUONIA, Ruble Overnight Index Average, показывает процентную ставку однодневных рублевых межбанковских кредитов.

-

КС – ключевая ставка Банка России.

Ссылки на материалы по терминам из публикации: