Разбор полетов. Размещение облигаций: Новые технологии [апрель 2025]

Константин Новик, Тихие деньгиВыпускали дубль в феврале, повторяют в апреле: фикс + флоатер на 2 млрд руб. сроком 2 года с ежемесячными фиксированным и плавающим купонами. Книга 15 апреля. Свежая отчетность и оценка выпуска далее.

Изображение сгенерировала нейросеть Kandinsky.

Вся представленная информация – личное мнение автора, не является индивидуальной инвестиционной рекомендацией, побуждением к покупке или продаже финансовых инструментов, заключению договоров. Выбор объектов инвестирования должен отвечать персональным предпочтениям и возможности принимать различные риски.

Эмитент: Новые технологии

Компания разрабатывает, производит и продает погружное оборудование для добычи нефти, сдает в аренду, проводит ремонт и сервисное обслуживание, занимает 20% рынка электроцентробежных насосов по информации из отчетности. Работают 7 сервисных центров в России, Колумбии и Эквадоре. Производство сосредоточено в Чистопле и Альметьевске. Доля услуг в структуре выручки выросла с 49,4% до 57,3%.

Конечные бенефициары: Евгений Игнатов и Олег Думлер.

Структура выручки по сегментам.

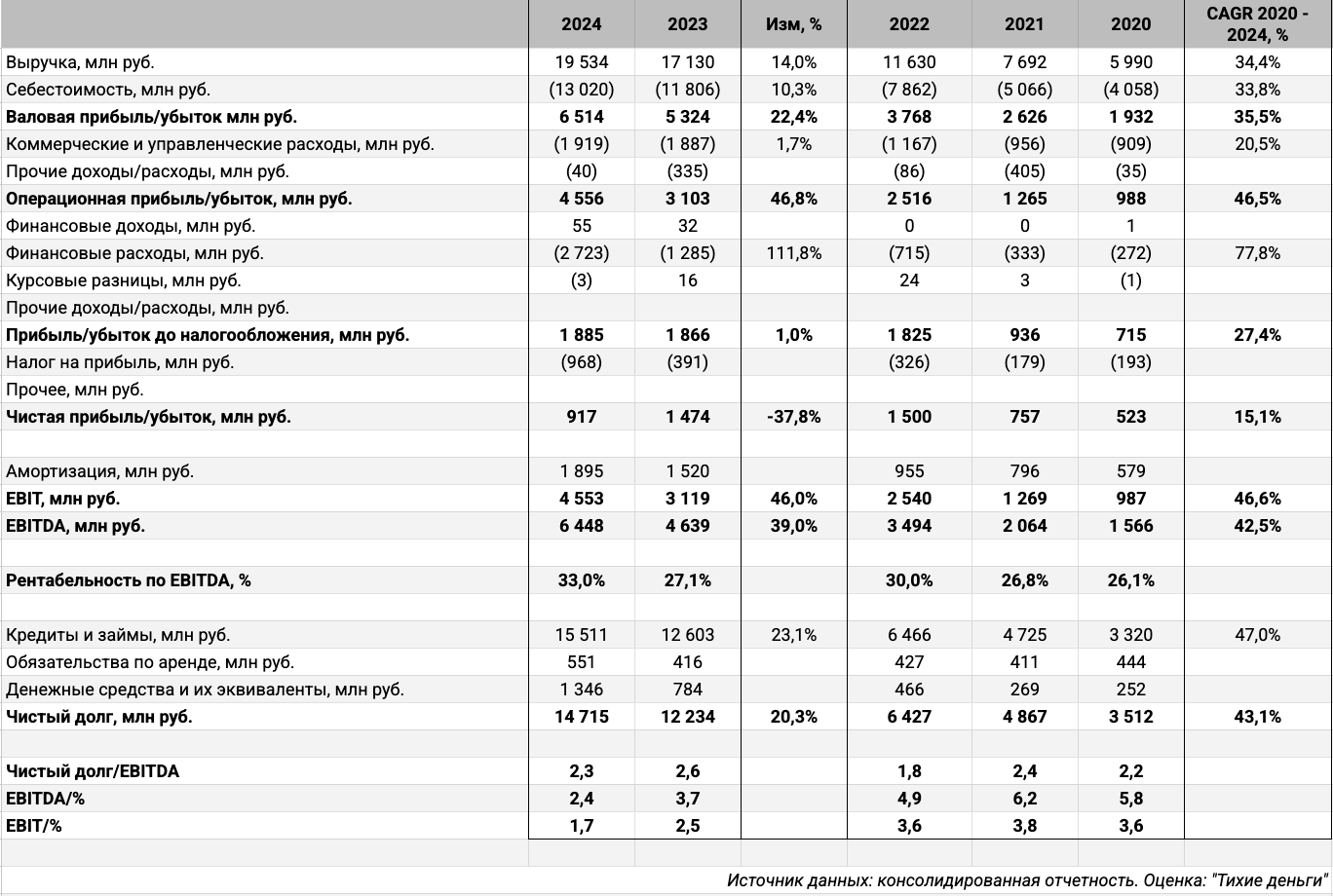

Отдельные цифры из предварительной неаудированной консолидированной отчетности за 2024 год в сравнении с 2023 годом:

-

Получается работать контролировать рост себестоимости, выручка увеличилась сильнее: +14% в сравнении с +10,3%. Слабо изменились коммерческие и административные расходы. Результат: операционная прибыль выросла в 1,5 раза. Дальше не так оптимистично.

-

Увеличились в 2,1 раза финансовые расходы при росте долга на 23,1%, что повлияло на доналоговую прибыль: только +1%. Сказывается высокая доля банковских кредитов с привязкой к КС: 62,9%.

-

Сократилась на 37,8% чистая прибыль из-за роста отложенного налога на прибыль.

-

Увеличилась на 39% EBITDA, выросла с 27,1% до 33% рентабельность по EBITDA.

-

Сократилась с 2,6 до 2,3 долговая нагрузка, отношение чистый долг/EBITDA. Снизились коэффициенты покрытия процентов из-за большей динамики процентных расходов в сравнении с EBITDA.

Кредитные рейтинги: ruA- от Эксперт РА со стабильным прогнозом и A-(RU) от АКРА с позитивным прогнозом.

Облигации на бирже: Новые технологии

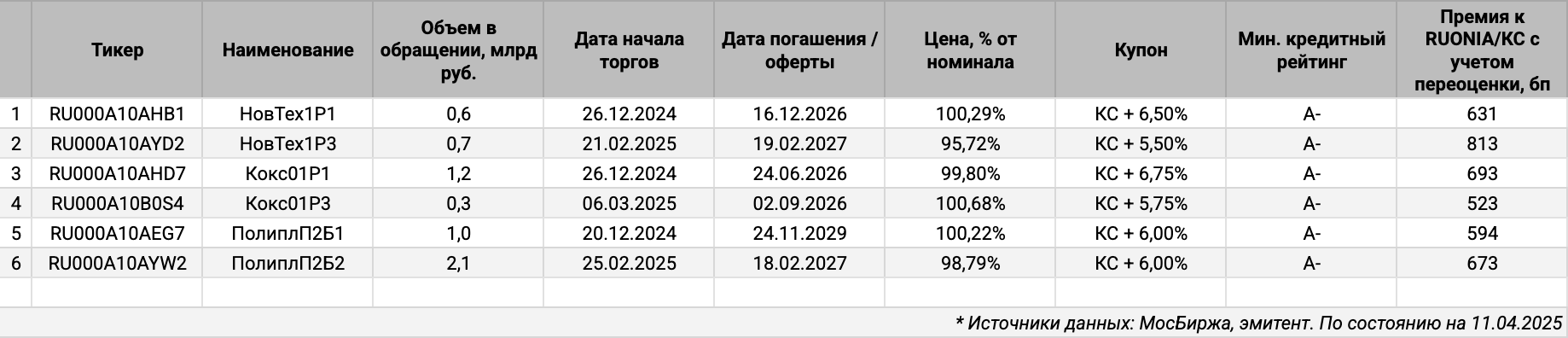

На бирже торгуются 7 выпусков на 6 млрд руб.: классика с фиксированными купонами, 3 старых облигации с офертами, и 2 КС-флоатера.

Облигации на МосБирже: Новые технологии.

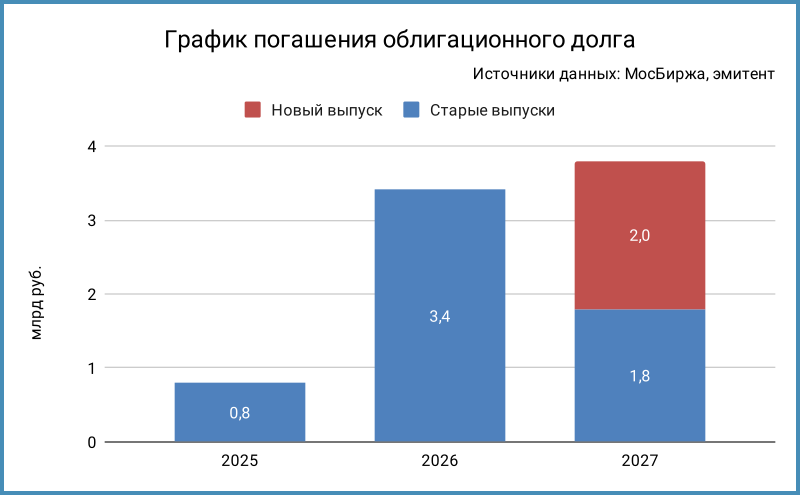

Остается комфортным 2025 год: оферту НовТехнБ1 на 0,8 млрд руб. Дальше сложнее: оферты и погашения на 3 млрд руб. в 2026 году и 1,8 млрд руб. + 2 млрд руб. по новым выпускам в 2027 году.

График погашения облигационного долга с учетом нового выпуска.

Оценка выпуска: Новые технологии

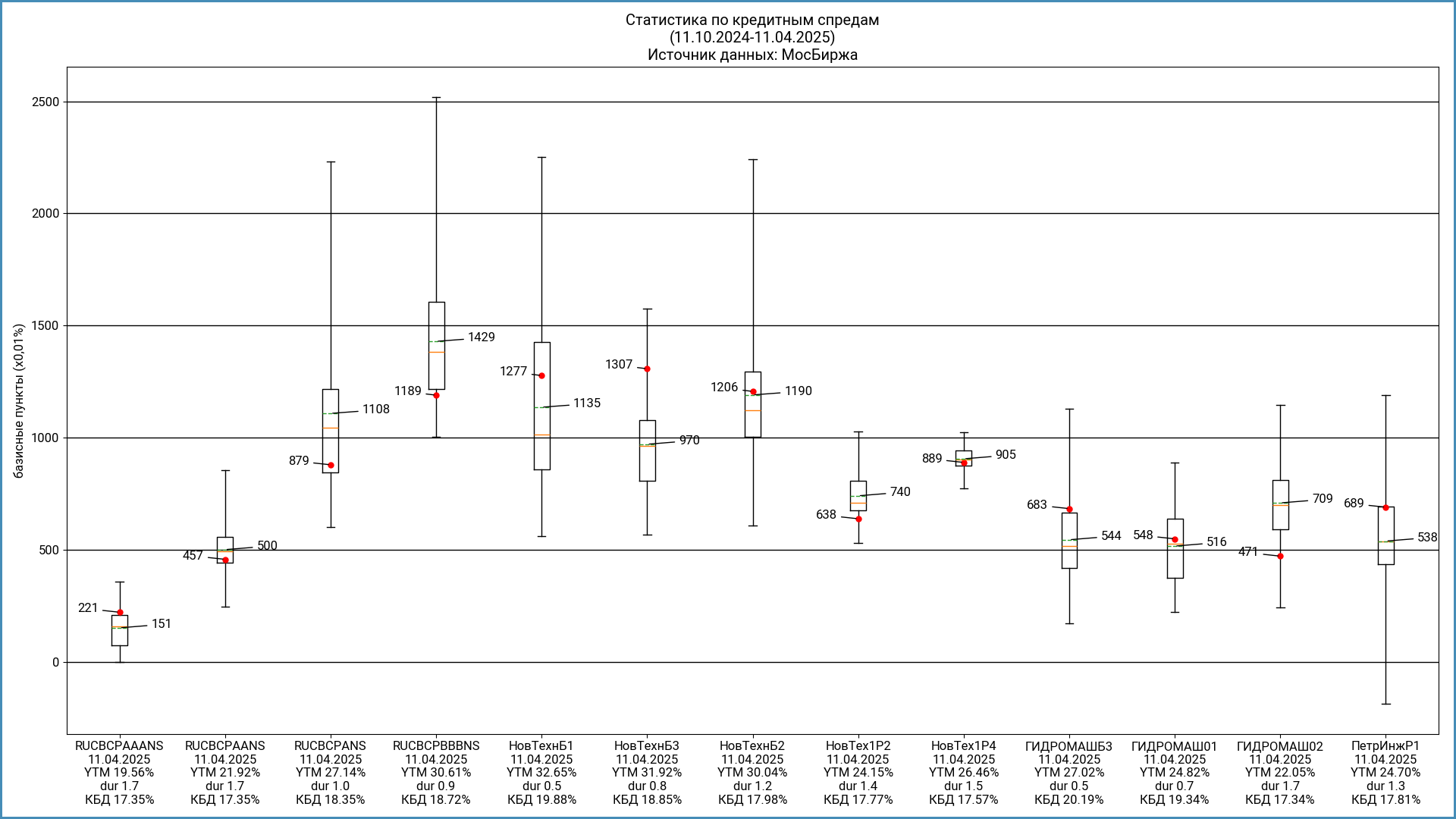

Средний кредитный спред по выпускам Новых технологий: 1063 бп по итогам торгов 11 апреля и 988 бп за 6 месяцев, на уровне рейтинговой группы A-. Старые выпуски торгуются значительно шире: 1200-1300 бп по НовТехнБ1-НовТехнБ3 против 640-890 бп по НовТех1Р2 и НовТех1Р4. Странная разница, было более равномерно в феврале: кому-то логично спуститься вниз по цене или по доходности.

Сложно сравнивать с конкурентами:

-

Гидромашсервис с рейтингами ruA от Эксперт РА и A+.ru от НКР, передали под временное управление Росимущества. НКР поставило рейтинг на пересмотр.

-

ИСК Петроинжиниринг с рейтингом ruA от Эксперт РА, есть только 1 выпуск.

НовТех1Р2 и НовТех1Р4 торгуются немного шире Гидромашсервиса и Петроинжиниринга.

Выбрал отдельные выпуски КС-флоатеров нефинансовых компаний рейтинговой группы A-. Сильно разбежались премии к КС по НовТех1Р1 и НовТех1Р3: 631 бп и 813 бп, получается среднее значение 722 бп. Торгуются с меньшими премиями Кокс и Полипласт. Рынок не благоволит Новым технологиям.

КС-флоатеры.

Оценка премии по КС-кривой для нефинансовых компаний без учета инфраструктуры и стройки для группы A-: КС + 600 бп, немного выше февральской оценки.

Кривая КС-флоатеров нефинансовых компаний без инфраструктуры и стройки.

Итоги

Откроют книгу по выпускам серий 001Р-05 и 001Р-06 на 2 млрд руб. сроком 2 года 15 апреля. Техническое размещение 18 апреля. Вернулись к ежемесячным купонам после февральского размещения. Информация по данным bonds.finam.ru.

Параметры выпусков:

-

001Р-05: ежемесячный фиксированный купон, начальный ориентир 24,5% годовых.

-

001Р-06: ежемесячный плавающий купон, начальный ориентир КС + 500 бп.

Начальный ориентир по купону выпуска 001Р-06: КС + 500 бп, меньше оценки через КС-кривую, премии к КС по НовТех1Р1 и НовТех1Р3. Можно при желании натянуть сову на глобус и обосновать любой уровень купона, но в логике сопоставления с КС-кривой выглядит недёшево.

Начальный ориентир по купону выпуска 001Р-05: 24,5% годовых, что соответствует доходности к погашению 27,45% годовых, дюрации 1,6 лет и спреду 999 бп к кривой ОФЗ. Близко к уровню рейтинговой группы A-, шире свежих НовТех1Р2 и НовТех1Р4, Гидромашсервиса и Петроинжиниринга, уже старых НовТехнБ1-НовТехнБ3. Скучный прайсинг, если ориентироваться на спред по рейтинговой группе и старые облигации Новых технологий.

Посмотрим на итоги книг: амбициозный прайсинг, 7 выпусков на бирже, предварительная отчетность без негативных сюрпризов.

Сделал оценку спредов для разного уровня купона по выпуску 001Р-05. Потребуется корректировка на уровень кривой ОФЗ в дату размещения. Спред может быстро меняться из-за роста волатильности на рынке.

Оценка спреда для разных значений купона.

Не допускается полная или частичная перепечатка без согласия автора.

Сокращения и определения:

-

LTM – last twelve months, расчет за 12 месяцев.

-

Индикатор RUONIA, Ruble Overnight Index Average, показывает процентную ставку однодневных рублевых межбанковских кредитов.

-

КС – ключевая ставка Банка России.

Ссылки на материалы по терминам из публикации: